2024年11月6日から7日にかけて、トランプ氏の再選が決まったことで、金融市場に大きな動きがありました。

株式市場と外国為替市場の両方で大きな変化が見られ、日経平均株価やダウ平均株価が大きく上がり、円安ドル高がかなり進行しました。

この記事では、トランプ政権の再選後の金融市場の動きについて、わかりやすく説明します。

株式市場の反応

トランプ氏が再選したというニュースを受けて、世界中の株式市場が大きく反応しました。

特に東京市場では、日経平均株価が一時1,100円以上も上がり、終値は39,480円になりました。

この大きな上昇の理由は、トランプ氏が掲げている減税政策や規制緩和に対する期待です。

企業の活動が活発になり、経済が成長すると考えられたため、投資家たちは株を買うようになりました。

さらに、トランプ氏の減税政策は企業の利益を直接的に押し上げると期待されています。

このため、特にエネルギー、金融、建設業といった業界の株が大きく買われる結果となりました。

また、規制緩和により企業の経済活動がより自由になり、ビジネスの成長が加速すると見られています。

このような背景から、東京市場のみならず、アジア全体の株式市場にもポジティブな影響が及びました。

アメリカの市場でも同じような動きがあり、ダウ平均株価は1,500ドル以上上昇しました。

トランプ氏の経済政策への期待が投資家たちの間で広がり、多くの人が株を買いました。

特に、減税やインフラへの投資が増えるという期待から、エネルギー関連株や建設業関連株が大きく上がりました。

また、インフラ投資により国内の建設活動が活発化し、関連する企業の業績が向上すると考えられ、建設業関連株がさらに注目されることとなりました。

さらに、トランプ氏の再選により、米国経済の成長が加速するという見方が強まりました。

これにより、金融市場全体にリスクオンの動きが見られ、テクノロジー関連株や消費関連株など、多くのセクターで株価が上昇しました。

特にテクノロジー企業に対する期待感は非常に高く、新たなイノベーションによる経済成長が見込まれていることが、株価の上昇を後押ししました。

為替市場での円安ドル高

トランプ氏の再選が確実になったとき、外国為替市場でも大きな変動がありました。

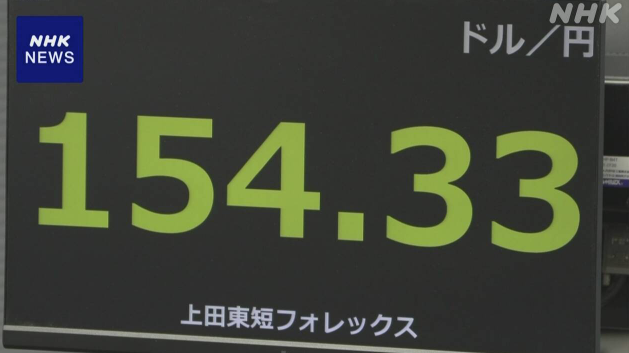

円は一時1ドル154円台にまで下がり、円安ドル高が進みました。

これは、トランプ氏が再選後に高い関税をかける政策を進めると見られているためです。

この政策により、アメリカの物価が上がり、金利も上がると予想され、ドルが買われる状況が生まれました。

ドル高は、米国への投資の魅力を高めることからも注目されています。

米国の金利が上がることで、ドル建て資産のリターンが増加し、投資家たちはより多くの資金を米国に投入するようになります。

この結果、ドルの需要が増え、ドル高がさらに進むこととなりました。

一方で、円安が進んだことで、日本の輸出企業にはプラスの影響があるかもしれません。

そのため、輸出関連株がたくさん買われました。

円安は日本の製品が海外市場で安くなることを意味し、輸出が増える可能性が高まります。

しかし、輸入コストが上がることで国内経済に悪い影響が出る可能性もあり、為替の動きには引き続き注意が必要です。

特にエネルギーや食品といった輸入に大きく依存している分野では、物価の上昇が消費者にとって負担となる可能性があります。

このため、企業や家庭におけるコスト管理が重要となり、経済全体のバランスが崩れるリスクもあります。さらに、円安が続く場合、消費者の購買力が低下し、内需の停滞が懸念されます。

市場の楽観とリスク

トランプ氏の再選により、市場には一時的に楽観的なムードが広がりました。

特に前回の選挙で起きたような政権移行の混乱や社会不安が少なくなると見られたことが、投資家たちの安心感につながりました。

安定した政権運営が期待されることで、市場はリスクを低く見積もり、積極的にリスク資産を購入する動きが強まりました。

しかし、追加関税による物価上昇や経済への悪影響も心配されており、長期的にはリスクが残っています。

関税の引き上げが企業のコストを押し上げ、その結果として製品価格が上昇し、消費が減少する可能性があるからです。

こうした物価上昇が続けば、企業の利益が減り、景気の減速に繋がる可能性があります。

また、輸出が増える一方で、輸入コストの上昇が企業にとって負担となり、経済全体の成長を妨げる可能性も指摘されています。

また、トランプ政権下でのドル高が続くかどうかにも疑問が出ています。

高い関税が物価上昇を引き起こし、それがFRB(米連邦準備制度理事会)の金融政策に影響を与える可能性があります。

FRBがインフレを抑えるために利上げを続けると、経済が減速するリスクが高まり、結果としてドル安に転じる可能性もあります。

ドル高が続けば、米国の輸出が減少し、貿易収支の悪化を招く可能性があります。

このため、FRBの政策次第でドルの動きが大きく変わる可能性があり、投資家は慎重な対応が求められます。

さらに、トランプ氏の政策が予想以上に強硬であれば、貿易摩擦が激化し、世界経済全体に影響を与えるリスクも考えられます。

このようなリスク要因があるため、市場の楽観的なムードがいつまで続くのかは不透明です。

特に、関税や規制強化による企業の負担増加が経済活動にブレーキをかける可能性もあり、投資家は短期的な利益を追求するだけでなく、慎重にリスクを見極める必要があります。

まとめ

トランプ氏の再選によって、金融市場は大きく動き、株価や為替に大きな変化が見られました。

短期的には株価が上がり、円安が進み、投資家たちは楽観的な気持ちになっていますが、長期的には追加関税による経済への悪影響やスタグフレーション(物価が上がり続ける一方で経済成長が止まる状態)の懸念が残ります。

特に物価上昇が消費に与える影響や、輸入コストの増加による国内経済の負担が重要なポイントです。

これからの市場の動きはまだ不透明であり、特にドル高が続くかどうかは慎重に見守る必要があります。

投資家にとっては、短期的な利益だけでなく、中長期的なリスクを考えた戦略が重要です。

今後の政権運営や経済政策の動向によって、市場の方向性が大きく変わる可能性があるため、柔軟な対応が求められます。

また、経済のグローバル化が進む中で、各国の経済状況や政策も金融市場に影響を与えるため、広い視野を持って市場を見ていくことが必要です。

金融市場は非常にダイナミックであり、一つの出来事が大きな影響を与えることがあります。

トランプ政権の政策がどのように展開し、それが世界経済全体にどのような影響を与えるかを見極めることが、投資家にとってのカギとなります。

市場の動向を常に注視し、リスクとリターンのバランスを考えた投資判断を行うことが、これからの不透明な時代を生き抜くために必要です。

コメント