103万円の壁とは、日本で働く人たちが気にする収入の境界線の一つです。

この境界を超えると所得税がかかるため、パートやアルバイトで働く人にとってとても重要です。

しかし、103万円の壁は税金だけでなく、家計や扶養にも影響を与えるものです。

本記事では、この「103万円の壁」について簡単に説明し、その仕組みや影響、対策についてわかりやすく紹介します。

103万円の壁を理解することは、税金の仕組みを知るだけでなく、家計全体の計画を立てるうえでも非常に重要です。

自分の収入がどのように家族の税金や社会保険に影響を与えるのかを知ることで、より賢く働く方法を考えることができます。

特にパートタイムで働く主婦や学生にとっては、税金の負担を減らしながら効率よく収入を得るための重要な知識となります。

103万円の壁とは?

103万円の壁とは、年収が103万円を超えると所得税がかかる基準のことです。

具体的には、基礎控除48万円と給与所得控除55万円を足した金額が103万円になります。

この金額以下であれば所得税はかかりませんが、103万円を超えると、その超えた分に対して所得税がかかります。

例えば、年収が110万円の場合、103万円を超えた7万円に対して5%の所得税がかかります。

つまり、3500円の税金が発生します。

このように、働き方や収入を考えるときに、103万円の壁はとても大切なポイントになります。特に、扶養に入っている人にとっては家計全体に影響があるので注意が必要です。

また、103万円の壁を超えると、所得税がかかるだけでなく、扶養控除が使えなくなるため、扶養されている側の家族の税金にも影響が出ます。

このため、どの程度働くかを慎重に考え、家計にどのような影響があるかを理解することが大切です。

103万円を超えたときの影響

103万円の壁を超えると、自分に所得税がかかるだけでなく、扶養している人にも影響が出ます。

年収が103万円を超えると、扶養控除が使えなくなり、親や配偶者の税金が増えることがあります。

扶養控除が使えなくなると、扶養者の所得税や住民税が増えるため、家計全体の負担が増えることになります。

特にパートで働く主婦や学生など、扶養内で働いている人にとっては、この壁を超えることは慎重に考える必要があります。

例えば、親が扶養控除を利用していた場合、103万円を超えることでその控除が使えなくなり、親の所得税が増えることになります。

これにより、家計全体での税金の負担が増えるため、収入をどの程度得るかについては家族全体で考えることが重要です。

さらに、扶養控除が外れることで、扶養者の住民税も増加する可能性があります。

住民税は自治体によって異なる部分もありますが、一般的に年収が増えることで住民税も高くなるため、注意が必要です。

これらの影響をよく理解し、計画的に働くことが求められます。

他の収入の壁(106万円と130万円)

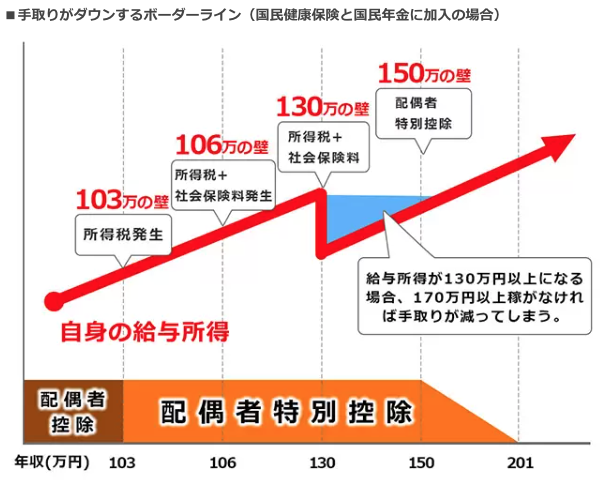

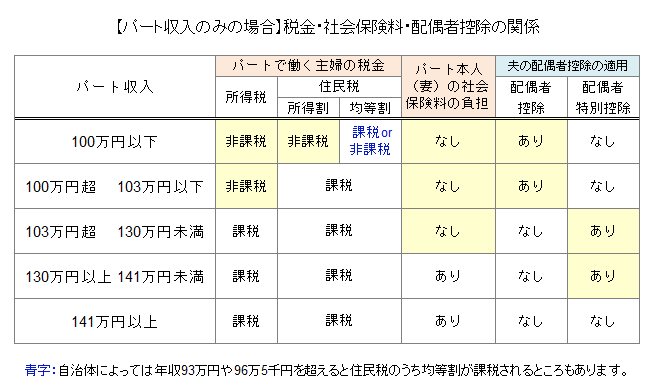

103万円の壁の他にも、年収106万円の壁や130万円の壁があります。

106万円の壁は社会保険に関する基準で、年収が106万円を超えると会社での社会保険への加入が必要になります。

これは税金だけでなく、社会保険料の負担が増えるため、手取り収入に大きな影響があります。

社会保険に加入すると、健康保険や年金の保険料を支払うことになります。

この負担は決して小さくないため、年収が106万円を超えた場合の手取り額が減少することを理解しておく必要があります。

社会保険に加入することで医療費の補助なども受けられる利点はありますが、収入とのバランスを考えることが大切です。

また、年収が130万円を超えると扶養から外れ、自分で社会保険に加入する必要があります。

健康保険や年金の保険料を自分で払うことになるので、家計にさらに大きな負担がかかります。

そのため、103万円、106万円、130万円という収入の壁をしっかり理解して、どれくらい働くかを考えることが大切です。

130万円の壁を超えると、扶養から完全に外れるため、健康保険や年金の支払いを全て自分で行わなければなりません。

このため、家計への負担がさらに大きくなります。特に、パートやアルバイトで働く人にとっては、収入の増加が保険料の増加を上回るのかどうかをよく考える必要があります。

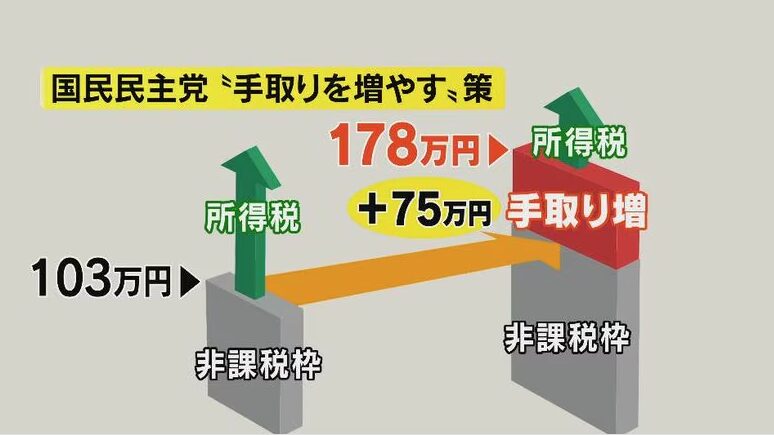

年収の壁が178万円に引き上げられた場合のメリット

国民民主党が唱えている、年収の壁を103万円から178万円に引き上げられることで、労働者にとっては多くのメリットが出てきます。

まず、年収が103万円を超えても178万円までは所得税がかからなくなるため、働く時間や収入を増やしやすくなります。

これにより、より多くの収入を得ることができるため、生活費の補填や貯蓄を増やすことが可能になります。

また、年収の壁が上がることで、扶養控除が適用される範囲も広がり、扶養者に対する税金の負担が減少する可能性があります。

特に、パートタイムで働く主婦や学生にとっては、扶養から外れるリスクを減らしながら収入を増やすことができるため、家計全体にとってもメリットが大きいです。

さらに、年収178万円までは社会保険の加入義務がないため、社会保険料の負担を気にせずに働くことができます。

これにより、手取り収入が増えることになり、より多くの経済的自由を得ることができます。

働く人が収入を調整する必要が少なくなり、労働時間を柔軟に増やすことができるため、労働者のモチベーション向上にもつながるでしょう。

収入を計画的に管理することは依然として重要ですが、年収の壁が引き上げられることで、ボーナスや臨時収入が発生した場合でも、それが即座に大きな税負担につながるリスクが減ります。

これにより、収入を得る機会を逃さずに済み、家計全体の安定にも寄与します。

このように、年収の壁が178万円に引き上げられることで、より多くの人が安心して働くことができ、経済的なメリットを享受できるようになります。

まとめ

103万円の壁は、日本の税金制度において重要な年収の境界線であり、パートやアルバイトで働く多くの人にとって大きな影響を与えます。

年収が103万円を超えると所得税がかかり、さらに扶養控除が使えなくなることで、家計全体に影響が出ます。

また、106万円や130万円の壁も社会保険の面で重要です。

これらの基準を理解し、自分の働き方を計画することが必要です。

うまく対策を立てることで、税金や社会保険料の負担を軽くしながら働くことができます。自分の収入と家計全体のバランスを考えながら、賢く働き方を選びましょう。

働く際には、自分の年収がどの壁に近いのかを常に意識し、適切な対策を取ることで、家計に負担をかけずに収入を得ることが可能です。

収入を管理し、必要に応じて控除を利用することで、無駄な税負担を避けることができます。

これからも、自分の働き方と家計のバランスをよく考えて、計画的に働くことが大切です。

コメント